こんにちは。11月に突入しました。

この時期になると会社員の方は年末調整を申請される方が多いのではないでしょうか。

我が家では、今年は妻が育休中、夫はフルタイム勤務。

今年の妻の年収は103万円以下。(育児休業給付金は収入には含まれないのはありがたいですね!!)

そこで、初めて夫の会社の年末調整で配偶者控除の申請を行いました!!

今回、年末調整をするにあたって、年末調整・所得税の仕組みを知ろうと思い勉強してみました。

年末調整のことがよくわからない方に少しでも役立つ情報を提供できればいいなと思い記事を書いてみました。

年末調整とは

10年以上会社員をしている私ですが、そもそも年末調整って何だろう?とちゃんと意味を理解しないまま、指定された生命保険料控除証明書等を提出していました。

そこで、年末調整とは何かについてをお話していきます。

会社員は、所属している会社を介して所得税を納めます。

そのため、毎月の給料や賞与から会社が所得税を源泉徴収(天引き)しています。

しかし、この天引きされる所得税は正確な数字ではないため、年末調整で改めて計算し直し、取りすぎた所得税を返したり、追加で徴収したりしているのです。

なるほど!!年末調整は、正確な所得税を計算して、源泉徴収した所得税とのずれを調整しているんだね!

所得税額の計算方法

年末調整で正確な所得税額を計算し直すことはわかったものの、どうやって計算しているんだろうと次なる疑問が生じてきますね。

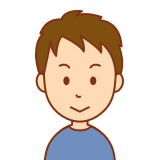

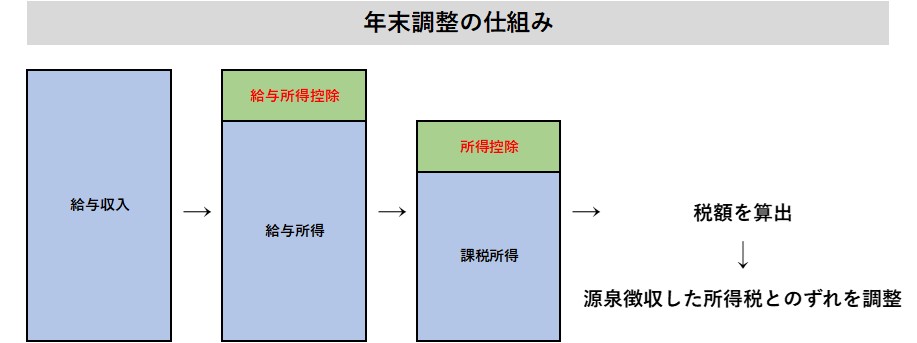

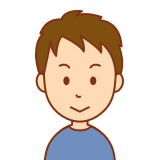

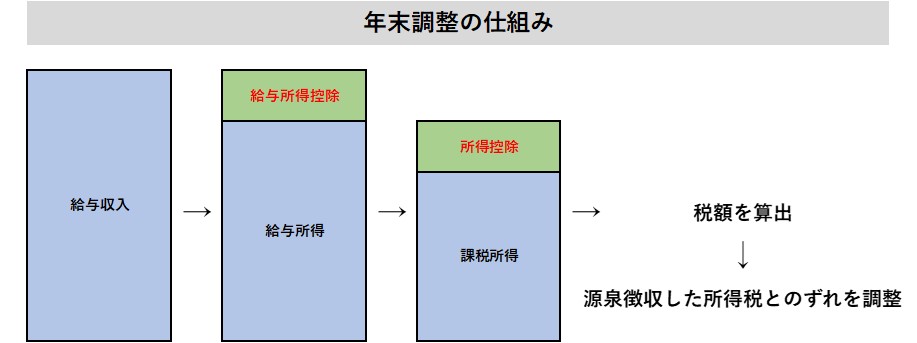

所得税の計算方法は下記の通りです。

図にすると仕組みがわかりやすいですね!では、この表に出てくる用語の解説をみていきましょう。

給与収入:いわゆる年収のことです。源泉徴収前の給与・賞与を全て合計した額面の金額です。

給与所得控除:給与所得者が給与収入から差し引くことが出来る控除。給与収入の額によって控除額が変わってきます。年収別の給与所得控除額は下記表を参照ください。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

給与所得:給与収入額から給与所得控除額を引いた金額

所得控除:給与所得から差し引くことが出来る控除。人的控除・物的控除併せて全部で15種類あります。

| 人的控除 | 物的控除 |

| 基礎控除 配偶者控除 配偶者特別控除 扶養控除 障害者控除 寡婦控除 ひとり親控除 勤労学生控除 | 生命保険料控除 地震保険料控除 医療費控除 社会保険料控除 雑損控除 小規模l企業共済等掛金控除 寄付金控除 |

課税所得:給与所得から所得控除を引いた金額で、所得税の対象になる所得のことを言います。

このようにして導き出された課税所得の金額に応じた所得税の税率をかけて算出される金額が所得税額になります。

なお、所得税額の税率と控除額は下記の通り。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば、課税所得が350万円の場合、350万円×20%-427,500円=272,500円が所得税額になります。

年収570万円程の所得税額は??

我が家は今年いくら位の所得税額になり、いくら所得税が返ってくるのかを事前に予想してみました!年末に源泉徴収票をもらって答え合わせするのが楽しみです✨

夫の今年の年収 5,700,000円(←予想)

給与所得控除 (5,700,000円×20%)+440,000円=1,580,000円

所得控除 1,785,953円

(内訳)

①基礎控除 480,000円

②配偶者控除 380,000円

②社会保険料控除 750,000円(←予想)

④地震保険料控除 6,045円

⑤生命保険料控除

介護医療 37,885円

一般 24,023円

⑥iDeCo 108,000円

課税所得 (給与収入)5,700,000円-(給与所得控除)1,580,000円-(所得控除)1,785,953円=2,334,047円

所得税額:(課税所得)2,334,047円×10%-97,500=135,905円見込み。

今回、年末調整で申告した所得控除の合計は下記の通り。

配偶者控除380,000円+地震保険料控除6,045円+生命保険料控除61,908円+iDeCo108,000円=合計555,953円

所得税率は10%なので55,595円程所得税が安くなり、年末調整で還付されるかなと予想しています。

12月にもらう源泉徴収票と給与明細を確認した後に答え合わせをしていきたいと思います!!

終わりに

今回の年末調整では、事前に所得税の仕組みを勉強しておいたおかげで、所得控除でいかに課税所得を減らせるかが大事だとわかりました。

特に、育休中で収入がない配偶者がいるのに、配偶者控除の申請をし忘れる人は結構いるのではないかと思います。忘れないようにしましょう!!

また、iDeCoや生命保険も所得税の節税対策に有効なので、家族構成や健康状態に応じて加入を検討してみても良いと思います。

コメント